Болезни отрицательного роста: рэнкинг аудиторских компаний и групп 2024 года

Выпуск 2024 года

Крупнейшие аудиторские организации

- …в т.ч. аудиторские организации, ранжированные по выручке от аудита

- …в т.ч. аудиторские организации, ранжированные по выручке от обязательного аудита

- ... в т.ч. налоговый консалтинг

- ... в т.ч. оценочная деятельность

- ... в т.ч. финансовый консалтинг

- ... в т.ч. юридический консалтинг

- ... в т.ч. IT-консалтинг

- ... в т.ч. аудит банков

- ... в т.ч. аудит лизинговых компаний

- ... в т.ч. аудит страховщиков

- ... в т.ч. аудит инвестиционных институтов

Ежегодный, 29-й по счету рэнкинг крупнейших российских аудиторских компаний, составленный рейтинговым агентством RAEX, выявил продолжающееся сжатие этого рынка — суммарные доходы участников нынешнего списка снизились по номиналу на 10%. За реструктуризацию, связанную с уходом наиболее щедрых — иностранных — клиентов, отрасль вынуждена заплатить.

Вартан Ханферян

Совокупная выручка участников нынешнего рэнкинга крупнейших российских аудиторских организаций снизилась за 2023 год на рекордные для этой профессиональной сферы 10% (номинально минус 4,14 млрд рублей) и составила 37,8 млрд рублей (традиционно расчеты доходов аудиторских организаций здесь и далее приводятся исходя из статистической формы № 2-аудит). Таким образом, рынок аудиторско-консалтинговых услуг второй год подряд сокращается: напомним, что по итогам 2022 года суммарная выручка по рэнкингу снизилась на 3,6%.

К этим самим по себе пугающим цифрам надо добавить, что они отражают номинальную динамику выручки. Если же ее наложить на инфляцию (по данным Росстата, в 2022 г. она составила 11,9%, в 2023 — 7,4%), то наиболее точное слово, характеризующее состояние отрасли, — это обвал.

Из 96 участников списка почти пятая его часть (21 организация) завершила год снижением выручки. Как и годом ранее, заметный вклад в объем сокращений пришелся на игроков первого эшелона. Так, на долю первых пяти компаний (75% выручки по рэнкингу) суммарный объем снизившихся доходов составляет 5,3 млрд рублей.

Немного смягчает ситуацию то, что падение доходов лидеров (зачастую имевших иностранные корни) частично компенсируется ростом доходов остальных участников. Осторожный оптимизм вселяет и опрос участников рэнкинга: по данным 53 компаний, их выручка за первый квартал 2024 года росла на 6% по сравнению с аналогичным периодом прошлого года.

По словам участников рынка, прошлый год следует рассматривать как переходный, адаптационный период, из-за перестройки, вызванной санкциями. На условиях анонимности наши собеседники отмечают, что в основе провальных показателей – уход крупных иностранных клиентов, наиболее щедро плативших поставщикам услуг. А так как среди этих поставщиков также преобладали крупные аудиторские компании, то наиболее заметное проседание выручки именно у лидеров отрасли выглядит вполне логичным.

Оставили советы при себе

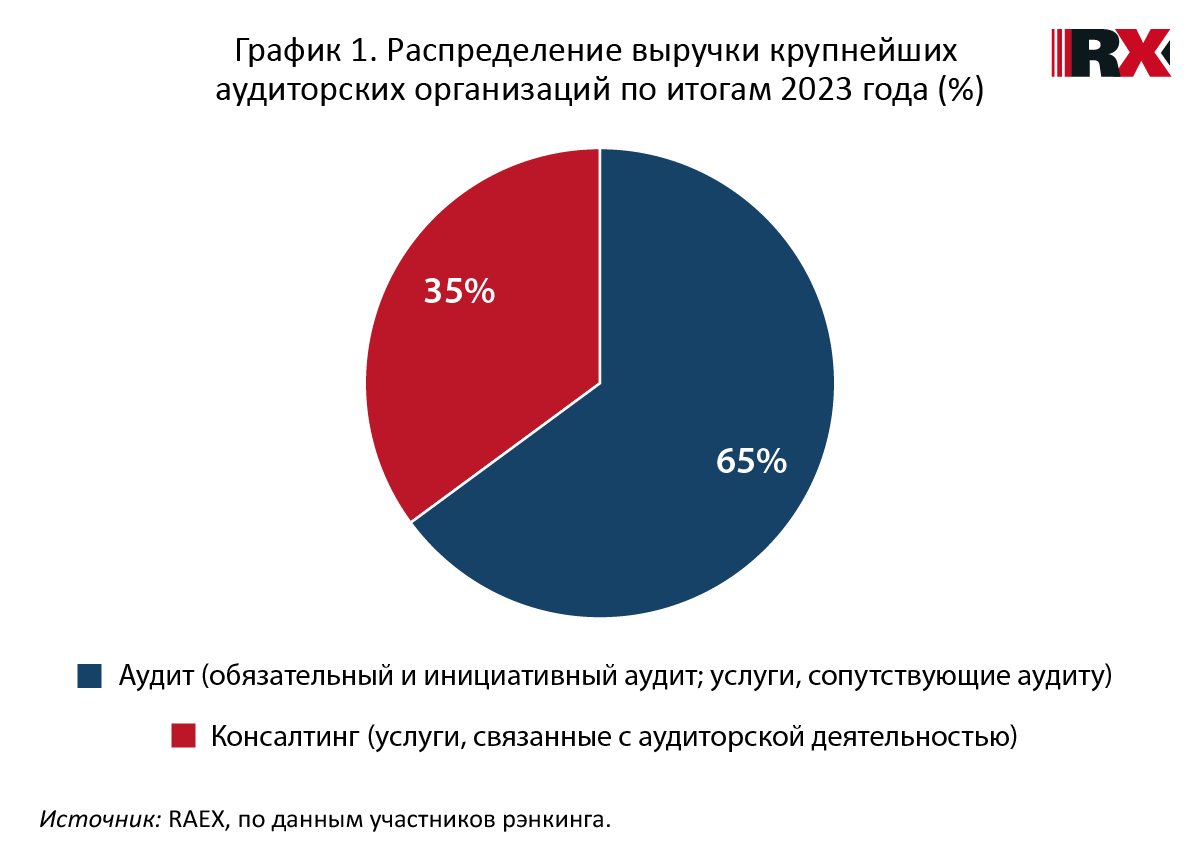

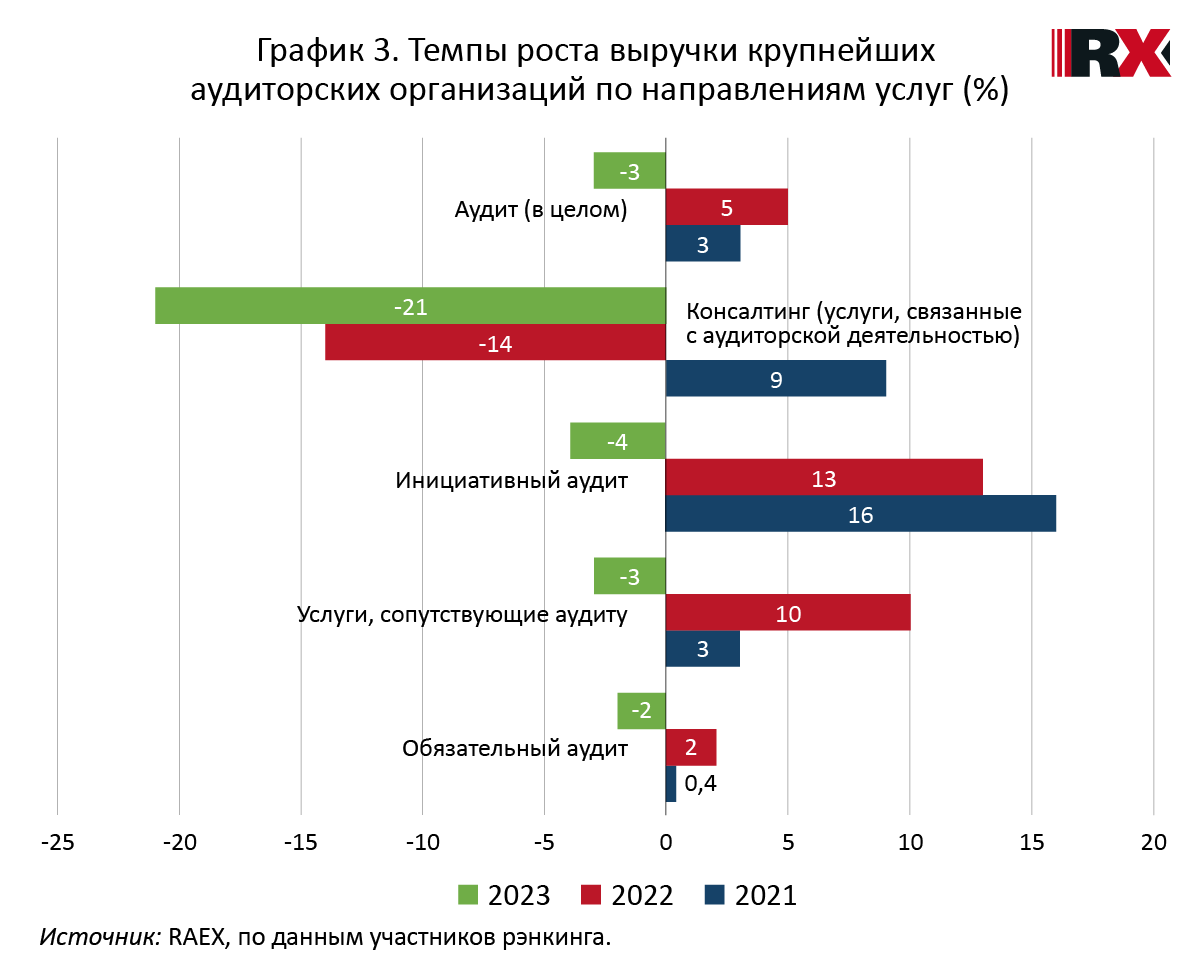

В основе снижения темпов роста в 2023 году у аудиторских компаний стало уменьшение доходов от консалтинга. Суммарный доход от консультационных практик снизился на 21% и составил 13,3 млрд рублей (против 16,8 млрд рублей годом ранее).

В качестве причин снижения выручки от консультаций участники рэнкинга, если речь идет о комментариях под запись, называют снижение инвестиционных планов в 2023 году, что вызвало в том периоде постановку проектов и стагнацию спроса на сопроводительные услуги. В режиме «без диктофона» появляются уточняющие пояснения: уход клиентов-иностранцев и неготовность лидеров отрасли к адекватному снижению расценок.

Отрицательную динамику демонстрирует и сектор собственно аудита — снижение выручки наблюдается по всем основным его направлениям. В целом совокупная выручка от аудита (сюда включены обязательный и инициативный аудит, сопутствующие аудиту услуги) составила в 2023 году 24,5 млрд рублей (против 25,2 млрд рублей годом ранее), снизившись на 3%. Наибольший объем услуг приходится на долю обязательного аудита — 16,7 млрд рублей (-2% по итогам 2023 года). На долю инициативного аудита пришлось 5 млрд рублей (-4% за год), и еще 2,8 млрд рублей (-3% год к году) — на услуги, сопутствующие аудиту.

Группам дают больше

Аналогично ситуация выглядит и в рэнкинге аудиторских групп (аудиторско-консалтинговых — АКГ). Суммарная выручка участников этого списка по итогам 2023 года составила 73,5 млрд рублей, снизившись, по сопоставимым данным, тоже на 10%. На долю аудита у АКГ приходится 36% или 26,9 млрд рублей, а преобладающая доля у консалтинга — 46,7 млрд рублей (64% от суммарного дохода участников рэнкинга).

Наибольший объем выручки крупнейшие АКГ заработали на услугах налогового консалтинга и юридических услугах. Суммарная выручка за 2023 год в двух этих сферах составила 13,3 млрд рублей, из которых 10,7 млрд рублей пришлось на налоговый консалтинг и 2,6 млрд рублей на юридические услуги.

«Мы отмечаем большую потребность в анализе и квалификации услуг по договорам с иностранными партнерами в целях НДС и налога на прибыль. Поэтому над консультацией работает команда экспертов: юристы и налоговые консультанты. Также много вопросов касается применения новых ФСБУ», — говорит Маргарита Дружинина, основатель компании «Правовест Аудит».

Среди востребованных услуг — сопровождение контактов с налоговыми службами и другие направления. «Новые общеэкономические условия последних лет активизировали поиск бизнесом новых вариантов работы, которые требовалось анализировать на наличие налоговых рисков. Это были и отдельные вопросы взаимодействия с контрагентами в спецрежимах, и внешнеэкономическая деятельность, и операции за пределами РФ, и реализация инвестпроектов. Клиенты получают оценку рисков своих вариантов поведения и способов ведения бизнеса, а в части взаимодействия с ИФНС — также поддержку и защиту», — уточняет Марина Ризванова, генеральный директор АКГ «Уральский союз».

Важным двигателем спроса участники рэнкинга называют внешнеэкономическую деятельность (ВЭД). «Для участников ВЭД, к которым можно отнести подавляющее большинство наших клиентов, большой интерес представляют вопросы, связанные с ведением и обеспечением ВЭД. Возрос интерес к этой теме, и прежде всего к юридическим услугам, связанным с валютным законодательством, его интерпретацией и другими подобными вопросами, которые касаются ограничений, накладываемых в настоящее время на ВЭД», — рассказывает Алексей Швынденков, старший партнер, консалтинг, «Мариллион».

Повышение спроса клиентов на юридические услуги, связанные с валютным регулированием при осуществлении внешнеторговой деятельности, отмечает и Сергей Худяков, старший юрист по гражданско-правовым и корпоративным спорам АКГ «Правовест Аудит»: «В условиях действия экономических санкций появилось достаточно много различных ограничений и запретов на осуществление валютных операций, которые в большей части регулируются различными подзаконными актами, и у клиентов отсутствует четкое понимание, как следует действовать во взаимоотношениях с иностранными контрагентами при заключении и исполнении внешнеторговых контрактов и при этом не допустить каких-либо нарушений валютного законодательства».

Оценивающий взгляд

Почти 7 млрд рублей составляет выручка от услуг ИТ-консалтинга. Спрос продолжает срабатывать ввиду цифровой трансформации бизнес-процессов и смещения в сторону отечественного программного обеспечения (в случаях с госструктурами и компаниями с заметным госучастием такой переход стал безальтернативным).

Участники рэнкинга отмечают рост спроса на ИТ-консалтинг в области импортозамещения и искусственного интеллекта (ИИ). «Тренд на импортозамещение в промышленности и других секторах только усиливается, так как возникает эффект отложенного спроса со стороны крупных предприятий, которые надеялись на то, что период «де-SAP-изации» носит краткосрочный характер и будет найдена приемлемая схема легального использования западного корпоративного программного обеспечения. Подобные предприятия оказались в роли догоняющих рынок и поэтому активно включились в борьбу как за ресурсы ИТ-консалтинга, так и за разработки, чтобы выполнить поставленные Правительством РФ цели», — комментирует Артем Семенихин, партнер технологической практики «ТеДо».

Оценочная деятельность принесла участникам рэнкинга аудиторских групп по итогам 2023 года 5,3 млрд рублей. Спрос на оценку в прошлом году и сейчас обусловлен также сделками с объектами оценки, уходом некоторых иностранных держателей активов в России.

«В портфеле наших оценочных проектов прошлого сезона существенная доля приходится на оценки для согласования сделок на Комиссии по контролю за иностранными инвестициями. Причем некоторые работы приходилось делать дважды, ввиду того что количество таких обращений в комиссию большое, сроки рассмотрения документов длинные, и действие отчетов об оценке заканчивалось раньше, чем комиссия успевала рассмотреть документы и принять решение», — рассказывает Александр Климов, заместитель генерального директора по оценке, партнер «Русаудита».

Суммарный объем доходов от консалтинга в области финансового управления составил за 2023 год 3,9 млрд рублей. Устойчивым спросом здесь пользовались услуги аутсорсинга учетных функций в связи с импортозамещением. «В целом средний бизнес покупает комплекс функций, включая бухгалтерский учет, расчет зарплаты и кадровый учет, есть запросы на переход с иностранных ИТ-систем на 1С. В свою очередь, крупный бизнес, как правило, переводит отдельные функции — расчет зарплаты, кадровое делопроизводство, рекрутмент, поддержку бизнес-приложений, работу с договорами», — уточняет Людмила Шустерова, партнер Unicon Outsourcing.

Продолжают пользоваться спросом и услуги в области МСФО (аудит, трансформация, оценка). «Это связано в первую очередь с повышением заинтересованности в выходе на биржу. Российский бизнес, столкнувшись с ограничениями по участию иностранного капитала, стал искать способы по привлечению инвестиций на российском рынке ценных бумаг. Причем можно отметить такую закономерность, как снижение порога входа. Все это привело к тому, что если раньше на биржу выходили только крупные корпорации, то сегодня и небольшие компании могут воспользоваться таким источником финансирования», — говорит Сергей Шапигузов, председатель совета директоров компании ФБК.