Раздел: Угольная промышленность (1995—2022 гг.)

10 крупнейших компаний в угольной промышленности из рейтинга RAEX-600 2022 года — Аналитика

Фото на память: рейтинг RAEX-600 2022 года

Рейтинги RAEX-600 2022 года

Крупнейшие компании России по объему реализации продукции

Лидеры по отраслям

Отраслевая структура рейтинга RAEX-600 (по объему реализации)

- АПК

- Инжиниринг и промстроительство

- Машиностроение

- Нефть и газ

- Оптовая торговля

- Пищевая промышленность

- Розничная торговля

- Строительство

- Транспорт и логистика

- Угольная промышленность

- Химия и нефтехимия

- Цветная металлургия

- Черная металлургия

- Электроэнергетика

- Энергосбыт

Скачать все таблицы 2022 года в формате MS Excel

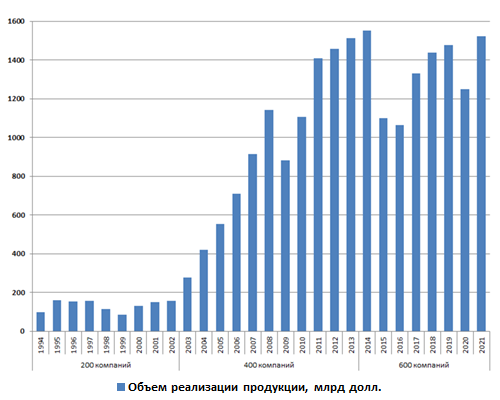

Крупнейший российский бизнес, как показывает анализ итогов 28-го ежегодного рейтинга RAEX-600, вошел в нарастающий мировой кризис на подъеме.

Нынешний рейтинг 600 крупнейших компаний России во многом уникален. Для начала – о восприятии: обычный, вызванный сроками публикации статданных десятимесячный лаг между завершением календарного года и составлением списка лидеров бизнеса превратился в нынешних условиях в немыслимо длинный срок. В результате экономические итоги 2021 года воспринимаются сейчас как Plusquamperfekt, давно прошедшее время, если и представляющее какой-то интерес, то преимущественно исторический.

Вторая особенность нынешнего выпуска рейтинга – в возникших препятствиях при сборе информации. В ответ на санкции Правительство России своим Постановлением № 351 от 12 марта 2022 года дало публичным компаниям право предоставлять ключевую финансово-экономическую информацию «в ограниченных составе и (или) объеме либо отказаться от раскрытия и (или) предоставления указанной информации».

С банками дело обстоит еще суровее. Они не просто могут скрывать важнейшие показатели – они обязаны это делать. Об этом прямо говорится уже в самом названии соответствующего решения совета директоров ЦБ от 14 апреля 2022 года «О перечне информации кредитных организаций …, которую они временно не должны раскрывать».

В итоге мы были вынуждены отказаться от публикации в этом выпуске рейтинга данных по банкам, а целый ряд крупных холдингов, традиционно предоставлявших для участия в RAEX-600 консолидированные данные, представлены на этот раз своими наиболее значимыми подразделениями. Например, группа «Интер РАО» в нынешнем списке отражена рядом компаний: «Мосэнергосбыт» (№ 37 в нынешнем рейтинге), «Интер РАО – Электрогенерация» (№ 87), «Петербургская сбытовая компания» (№ 135), «Интер РАО ЕЭС» (№ 211) и т. д. По такому же принципу в список включены «Россети» и ряд других групп.

Газовый факел

Перейдем теперь к основным результатам рейтинга. Несмотря на уже упомянутую выше «устарелость», они важны как минимум в качестве моментального снимка, фотографии на память – именно с такими показателями лидеры отечественного бизнеса и наша экономика в целом вошли в разворачивающийся общемировой кризис, для России дополненный еще и беспрецедентными санкциями, а также издержками, связанными со специальной военной операцией.

Совокупная выручка участников рейтинга RAEX-600 по итогам 2021 года составила 112 трлн 102 млрд рублей, увеличившись на 39,6%. На фоне минус 5,9% в предыдущем (по итогам 2020 года) рейтинге – это выдающийся результат. Заметим, что доходы участников рейтинга выросли заметно больше номинального ВВП России, который за 2021 год увеличился на 22% (при этом реальный ВВП вырос на 4,7% при индексе-дефляторе в 116,4%).

Суммарные обороты участников рейтинга крупнейших компаний России за 1994-2021 гг. в долларовом эквиваленте

В основе успеха – эффект низкой базы (экономика вырывалась из связанных с ковидным карантином ограничений) и заметный рост мировых цен на углеводороды: по нефти – с 41,7 доллара за баррель Urals`а в среднем за 2020 год до 69 долларов в 2021 году, по газу – со 140 долларов за 1000 куб. м трубопроводного топлива в среднем за 2020 год до 274 долларов в 2021 году (данные ФТС). При этом физические объемы экспортных поставок по нефти и газу оказались разнонаправленными. Так, Газпром (1-е место в рейтинге) в 2021 году экспортировал в дальнее зарубежье 185,1 млрд куб. м газа – на 5,8 млрд куб. м больше, чем в 2020 году. А вот экспорт нефти сократился на 3,2% – до 225 млн тонн. Но рост мировых цен позволил основным российским нефтедобытчикам показать уверенный рост оборота: к примеру, у ЛУКОЙЛа (2-е место) выручка увеличилась на 77,5%, у «Роснефти» (3-е место) – на 68,3%.

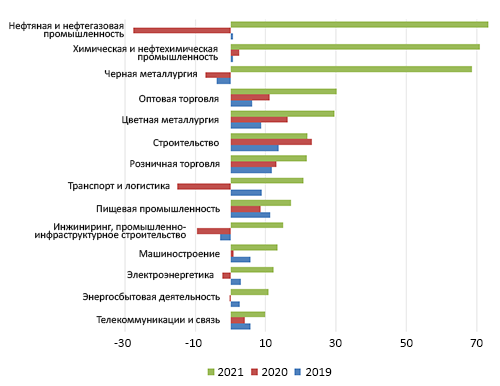

Следующими выгодоприобретателями в рейтинге от роста стоимости углеводородов стали химическая и нефтехимическая промышленность. Это неудивительно, ведь, к примеру, в себестоимости азотных удобрений цена газа превышает 70%. Отсюда во многом и рост выручки у компаний отрасли: увеличение оборота на 68,9% у группы «ЕвроХим» (22-е место в рейтинге) или на 70,6% у «СИБУР Холдинга» (23-е место).

Ценовые рекорды позволили скачкообразно нарастить обороты и предприятиям черной металлургии. Физическое увеличение выплавки стали на 4,4%, чугуна на 3,4%, а проката на 7,5% – благодаря росту внутренних (вызвавших даже резкую реакцию властей) и внешних цен – на выходе дали 68,7% увеличения оборота предприятиями отрасли в нынешнем рейтинге. Но это в среднем, а у некоторых компаний, например, как у лидера – Новолипецкого меткомбината (12-е место в рейтинге), вышло даже больше: 79%.

Изменение выручки в отраслевых сегментах рейтинга RAEX-600 (темп прироста, %)

Из не относящихся к ТЭКу или энергоемким секторам в анализируемом рейтинге стоит выделить две отрасли: строительную – с показателем роста выручки в 21,8% и сервисы по доставке – с фантастическим 201,9% прироста.

Строительство – прежде всего жилищное – как известно, выступает одним из наиболее мощных катализаторов для множества смежных отраслей. Тем отраднее отметить, что за 2021 год в России был введен рекордный объем нового жилья – 92,6 млн кв. м. Это на 7 млн «квадратов» больше, чем в предыдущем историческом рекорде (85,3 млн кв. м в 2015 году). Отсюда и скачок с 39-го на 29-е место в рейтинге у лидера отрасли «Группы Компаний ПИК» (рост по выручке на 28,3%). Еще внушительнее достижения у «Донстроя», который переместился в списке со 126-го на 104-е место и показал рост оборота на 54,5%.

Тотальный карантин вывел сервисы по доставке в едва ли не самые востребованные потребителем услуги. Ведущие представители отрасли просто ворвались в список крупнейших компаний России: «Умный Ритейл» (известный потребителю как «Самокат») – на 536-е место с годовым ростом доходов на 316,2% и «Инстамарт Сервис» (СберМаркет) – на 550-е место (рост оборота 135,4%).

Впрочем, успехи последнего, вполне возможно, остались бы неизвестными, «утонув» в консолидированной отчетности Сбера в целом. Но, как уже было сказано, ЦБ запретил банкам обнародовать важнейшие показатели.

Тем не менее обобщенные итоги работы этого важнейшего сектора экономики привести стоит. В целом 2021 год оказался для банкиров весьма успешным: кредитование физлиц увеличилось на 23,2% (в том числе ипотека – на 30%, 5,7 трлн рублей за год), а корпоративных клиентов – на 1,7%. При этом чистая прибыль банков выросла на 47% – до 2,363 трлн рублей (данные ЦБ). Поэтому, если бы не завеса секретности, банки в нынешнем рейтинге наверняка заняли бы достойное место. Напомним, что в прошлом списке лидеров, составленном по итогам 2020 года, банки показали прирост по выручке на 1,3% (у нефтегазовых компаний тогда вышел минус в 27,7%) с долей в суммарном объеме реализации по всему рейтингу в 8,5%.

Свет-конец-туннель

Каким будет следующий RAEX-600 по итогам нынешнего года? Его лидеры и аутсайдеры уже вполне очевидны.

Уже ясно, что среди безусловных проигравших окажется автопром (а также те, кто продает авто). Именно на этой отрасли уход иностранных компаний сказался крайне болезненно: по данным Росстата, за январь-июль выпуск авто упал на 42%. Так что показатели компании «Рено Россия» (в нынешнем рейтинге она стоит на строке 131 под названием «Москвич») явно будут хуже нынешних. Что-то похожее ждет и большинство других фигурирующих в нынешнем рейтинге производителей иномарок. А их немало: «Фольксваген Груп Рус» (48-е место), «Ниссан Мэнуфэкчуринг Рус» (188-е), «Мазда Соллерс Мануфэкчуринг Рус» (347-е), «ПСМА Рус» (398-е) и др. Нетрудно спрогнозировать, что лишившийся многих конкурентов «АВТОВАЗ» (60-е) укрепит свои позиции в отрасли, но далеко не факт, что в рейтинге, – нехватка импортных запчастей, которая привела завод к долговременному простою, неизбежно скажется на его финансовых показателях по итогам года. Имеет все шансы укрепить позиции производитель китайских машин «Хавейл Мотор Мануфэкчуринг Рус» (330-е).

Что касается фаворитов следующего RAEX-600, то они также очевидны. Это, безусловно, представители нефтегаза, химии и нефтехимии, а также угольщики. При нынешних ценах на их продукцию с прогнозами по итогам года всё очевидно. Как и с компаниями военно-промышленного комплекса – в нынешнем году расходы России на национальную оборону составили 4,679 трлн руб., что на 1,2 трлн руб. больше запланированного (данные приведены по «Основным направлениям бюджетной, налоговой и таможенно-тарифной политики на 2023–2025 гг.»).

С высокой долей вероятности улучшат свое положение среди лидеров бизнеса и компании АПК. Рекордный урожай тому подспорьем (по данным Минсельхоза, на 15 сентября – т. е. еще до завершения уборочной кампании – намолочено 132 млн т зерновых, это уже больше прошлогодних 120,7 млн т). Правда, против аграриев играет укрепившийся рубль. Согласно индексу AWP_GO, который применяется для определения средних мировых цен на зерно и масличные, в августе прошлого года тонна российского урожая на мировом рынке стоила в пересчете на рубли 25,9 тыс. за тонну, а в августе года нынешнего – 23,3 тыс.

Вполне могут повторить успех прошлого года и строители. По свежим данным Росстата, за 8 месяцев прирост ввода жилья составил 33,3%. Правда, столь внушительный рост обеспечен в основном показателями января-мая – потом темпы роста резко замедлились, но все равно остаются в положительной зоне: август 2021 года к августу года нынешнего – на 7,9%.