RAEX: доходы крупнейших аудиторских организаций достигли рекордных 44,2 млрд рублей

Содержание проекта «Российский аудит» 2022 года

- Крупнейшие аудиторские организации (2015—2022 гг.)

- …в т.ч. аудиторские организации, ранжированные по выручке от аудита (2017—2022 гг.)

- …в т.ч. аудиторские организации, ранжированные по выручке от обязательного аудита (2019—2022 гг.)

- Крупнейшие аудиторские группы (1996—2022 гг.)

- …в т.ч. аудиторские группы, ранжированные по выручке от аудита (2002—2022 гг.)

Крупнейшие аудиторы по направлениям

- ... в т.ч. аудит банков (1998—2022 гг.)

- ... в т.ч. аудит лизинговых компаний (2018—2022 гг.)

- ... в т.ч. аудит страховщиков (1998—2022 гг.)

- ... в т.ч. аудит инвестиционных институтов (1998—2022 гг.)

- ... в т.ч. налоговый консалтинг (1998—2022 гг.)

- ... в т.ч. оценочная деятельность (1998—2022 гг.)

- ... в т.ч. финансовый консалтинг (1998—2022 гг.)

- ... в т.ч. юридический консалтинг (1998—2022 гг.)

- ... в т.ч. IT-консалтинг (1998—2022 гг.)

Автор: Вартан Ханферян

Ежегодный выпуск рейтингов крупнейших российских аудиторских компаний и групп, составленный рейтинговым агентством RAEX по итогам 2021 года, выявил рост этого рынка. Что касается перспектив, то лидеры отрасли связывают их с санкциями – заработками на обходе и преодолении возникших у клиентов ограничений и проблем.

Суммарный объём выручки крупнейших российских аудиторских организаций, представленных в нынешнем рэнкинге по итогам 2021 года, увеличился на 8,6% (+3,5 млрд рублей) и составил 44,2 млрд рублей (против 40,7 млрд рублей в 2020 году). Это совсем на чуть-чуть, но больше официальной инфляции (8,4%, Росстат). Рост продолжается уже второй год подряд — по итогам 2020-го рейтинг зафиксировал 9% увеличения выручки его участников (при инфляции 4,9%).

Основной вклад в совокупный результат нынешнего рейтинга внесли четыре его лидера — суммарно их доход (74% от общего объёма выручки по всему списку) за год увеличился на 2,4 млрд рублей. В целом из ста крупнейших компаний списка 70 организаций завершили 2021 год с приростом доходов. Но и для большинства тех, кто ушел в минус, потери не назовешь катастрофическими — у 24-х компаний снижение не превысило и 10%.

Инициатива не наказуема

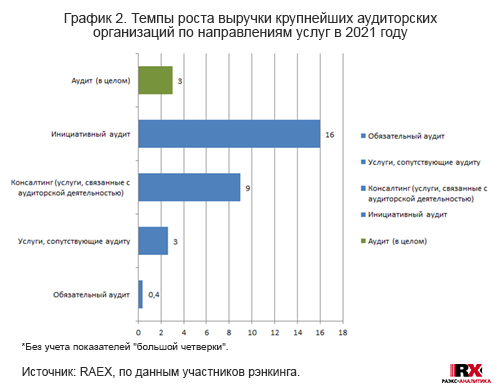

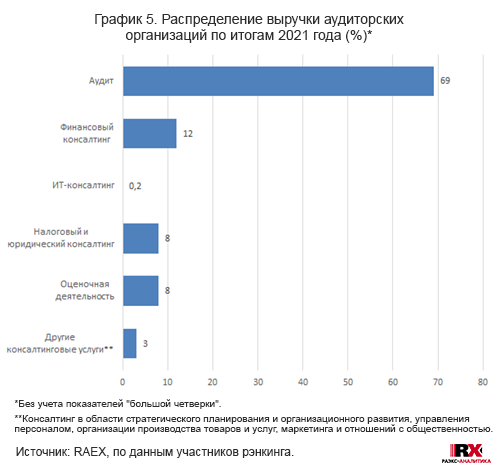

Суммарная выручка от аудита в целом (обязательный и инициативный аудит, а также услуги, сопутствующие аудиту), заработанная участниками рэнкинга в 2021 году, составила 24,3 млрд рублей или 55% от общего дохода участников — плюс 3,4% (годом ранее был зафиксирован рост 9,4%) (графики 1 и 2). По данным компаний, общее количество аудиторских заключений за год составило 17 631 уменьшившись на 0,6% (минус 111 проверок). То есть за меньший объем работ компании получили больше денег.

Уменьшение числа заключений обусловлено снижением объёмов работ по направлению обязательного аудита. Выручка в этом секторе хоть и подросла на 0,4% — до 16,8 млрд рублей (38% от общего дохода) (график 3), но количество аудиторских заключений по обязательному аудиту снизилось на 9% и составило 14 480. Основная причина — снижение числа компаний, обязанных проводить аудит. Поправками в федеральный закон №307-ФЗ увеличено пороговое значение дохода и активов баланса, после которых аудит становится неизбежным. Дарья Перковская, партнёр по аудиту и консалтингу группы «ДЕЛОВОЙ ПРОФИЛЬ», дополняет: «Фактором, сократившим объём обязательного аудита в денежном выражении, стало кризисное состояние экономики, которое сохраняется последние два года. Бизнес стремится минимизировать расходы, и экономии подвергаются в том числе затраты на проведение обязательных процедур».

Место убывших клиентов заняли другие — те, кто проводит инициативный аудит, т.е. сделанный добровольно, а не в силу требования закона. По данным участников рэнкинга, количество заключений или проверок по инициативному аудиту за последний год увеличилось на 72% и достигло 3 115. Отсюда и рост выручки в данном секторе — за год почти на 660 млн рублей (+16%) до 4,756 млрд рублей. Растут доходы участников рэнкинга, полученные и в секторе услуг, сопутствующих аудиту, — по итогам 2021 года они показали рост в 3% и составили 2,745 млрд руб.

«Клиенты продолжают привлекать аудиторов, несмотря на то, что изменились критерии (повысились пороги по доходам и активам). Также увеличился спрос на обзор отчётности по итогам первого полугодия. Чаще стали возникать точечные запросы в виде согласованных процедур. Пользователи стали более опытными и поэтому ищут оптимальные решения для решения своих задач», — говорит Евгений Самойлов, управляющий партнёр «Русаудит».

По мнению участников рынка, спрос на аудит имеет большие шансы сохранится и в нынешних условиях. «В сложившихся обстоятельствах потребность российского бизнеса в аудите публичной отчётности будет напрямую зависеть от внешнеэкономической активности наших компаний. И переориентация на Восток на востребованность аудированной МСФО отчётности никак не повлияет: в Азии, как и на западе международные стандарты — это общепризнанный способ оценить реальное положение дел контрагента», — говорит Сергей Шапигузов, председатель совета директоров аудиторско-консалтинговой группы ФБК.

«Многое для аудита будет зависить и от позиции государства, как, пожалуй, самого значимого потенциально заинтересованного пользователя результатов работы аудиторов», — считает Сергей Никифоров, генеральный директор компании «ФБК Поволжье».

Доходы ведущих аудиторских компаний, полученные от консалтинговых услуг, подросли в 2021 году на 15,7% — до 19,9 млрд рублей (годом ранее в рэнкинге был зафиксирован рост на 8,7%) — это 45% суммарной выручки участников списка.

Развод и девичья фамилия

В марте этого года цепной реакцией стала приостановка международными аудиторскими сетями своего присутствия в России и «лишение» российских аудиторских компаний статуса членства в этих них. С этого момента в аудиторском сообществе и не только возник вопрос, который не даёт многим покоя до сих пор: «что будет с “большой четверкой”?» — традиционными лидерами мирового и отечественного аудиторского бизнеса, которым санкциями теперь запрещено работать в России. Если ответить коротко — ничего катастрофического. Потому что все «западники», включая эту самую «большую четверку», представлены у нас в стране российскими юридическими лицами, которые подчиняются российскому законодательству.

Выход из сетей привёл к волне ребрендингов у ряда компаний, относящихся как к «большой четверке», так и другим аудиторским сетям, в названии которых «идентифицировалась» международная сеть. Некоторые уже успели это сделать (в рэнкинге они фигурируют под новыми названиями), некоторые завершат развод с «прародителями» и сменят «фамилию» в ближайшее время. Но главное ясно уже сейчас — выход из международной сети не означает уход с рынка.

«“Развод” международных аудиторских сетей с российскими подразделениями — комплексное явление. С одной стороны, членство в сети позволяет аудиторской компании поддерживать высокий уровень знаний о ключевых международных тенденциях в области бухгалтерского учёта и аудита, регулирования и отраслевых трендах. С другой стороны, в современном мире, наполненном информацией, у локальной компании даже после выхода из сети остаётся в распоряжении множество инструментов для поддержания и развития как национальной, так и международной экспертизы. Кроме того, после выхода из сети аудиторские компании смогут более оперативно принимать решения и реагировать на изменяющиеся потребности заказчиков, сохраняя при этом высокое качество аудиторских услуг», — поясняет Владимир Бирюков, руководитель департамента аудиторских услуг «Деловые Решения и Технологии» (ДРТ).

Тем не менее постсанкционная трансформация на рынке аудита возможна, и связана она с тем, что заказчики услуг из государственного сектора, ВПК и других значимых отраслей в качестве ответных санкций могут начать менять своих аудиторов, если последние имеют «западное» прошлое. А это может привести к переделу рынка или, как вариант, — к волне объединения существующих компаний, а также к появлению национальных аудиторских сетей.

Примером первой национальной сети в России является «Партнерская аудиторско-консалтинговая сеть «РУКОН», которая образовалась в 2020 году и на конец 2021 года включала в себя такие аудиторские компании, как «АФК» (СПб), «Группа Финансы» (Москва), АК «Самоварова и Партнёры» (СПб), «ИНТЭК-Аудит» (Москва), а также ряд консалтинговых компаний. «С одной стороны, создание и расширение партнёрских сетей — это выработанная всей мировой практикой форма развития компаний и брендов, оказывающих профессиональные услуги бизнесу. С другой — нам было важно создать такое объединение, центр интересов, решений и ресурсов которого был бы исключительно внутри нашей страны и её интересов. Именно поэтому одним из ключевых аспектов нашего объединения, помимо обеспечения стандартов качества, стало определённое единство взглядов на принципы ведения бизнеса, близкие ценности и большое желание создать сильный национальный бренд», — рассказывает Вера Консетова, управляющий партнёр РУКОН АФК («АФК-Аудит»).

Обходные пути

Что касается взгляда на рынок аудита в разрезе не отдельных компаний, а групп, то и здесь 2021 год оказался вполне благополучным. По итогам прошедшего года в список включено 56 аудиторских групп, из которых 35 завершили год с положительными результатами по выручке. Совокупный доход всех участников данного рэнкинга составляет 83,9 млрд рублей, увеличившись за год на 7% (почти столько же — 6,5% было зафиксировано и в прошлогоднем рэнкинге).

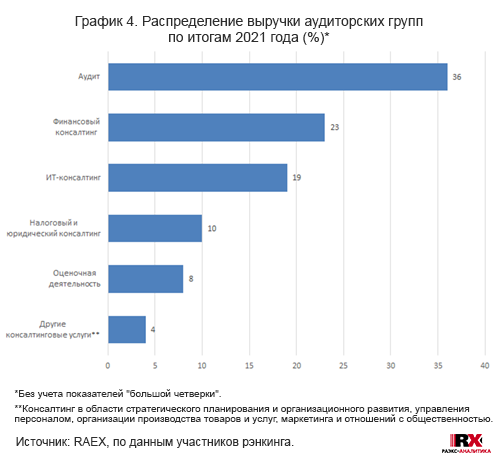

При этом доходы от аудита в целом составили 35% или 29,47 млрд рублей (прирост за год 4,5%), а от консалтинга — 65% или 54,46 млрд рублей (темп роста 11%).

Самый большой объём выручки участников рэнкинга аудиторских групп приходится традиционно на услуги финансового консалтинга — 4,7 млрд рублей или 23% в структуре общей выручки (здесь и далее распределение доходов по направлениям консалтинга приводится без учёта компаний «большой четвёрки» из-за отсутствия данных) (график 4).

Ключевым фактором прошлогоднего спроса участники рэнкинга называют постепенное восстановление экономики. «Бизнес возвращался к отложенным задачам, в том числе инвестиционным, и это способствовало росту спроса на услуги анализа финансово-хозяйственной деятельности, финансовых due diligence. Восстановительные процессы также требовали пересмотра финансовых моделей, бизнес-планов и действующих программ cost-cutting, что сформировало пул задач для консультантов во второй половине 2021 года», — рассказывает Ксения Архипова, старший партнёр, исполнительный директор группы «ДЕЛОВОЙ ПРОФИЛЬ».

Впрочем, со слов участников рэнкинга сегодня на первый план снова выходят вопросы экономии и сохранения бизнеса, поддержания финансовой стабильности. Также появился спрос на консалтинг по снижению негативного влияния санкций и разработку антикризисных планов развития.

«Мы видим растущую потребность клиентов в нашей помощи по сохранению старых и формированию новых цепочек поставок и продаж. В условиях санкционного давления именно они первыми попали под удар. В этих условиях наша задача — помогать выстраивать новые международные связи, находить способы осуществлять трансграничные транзакции по приобретению товаров и услуг со старыми и новыми поставщиками», — говорит Сергей Шапигузов.

«На фоне разрывов цепочек международных поставок повысился спрос на инвентаризацию, постановку складского учета — клиенты оценивали существующие запасы, корректировали производственные планы, искали возможности для реализации неликвидов», — добавляет Ксения Архипова.

Вторым по величине суммарной выручки следует сектор услуг в области автоматизации — на услугах ИТ-консалтинга ведущие аудиторские группы заработали в 2021 году 3,84 млрд. рублей (19% их совокупного дохода). Как и годом ранее, спросом пользовались прежде всего решения по повышению эффективности деятельности, автоматизации учётных функций, а также по цифровизации и внедрению удалённых сервисов.

«Всё больше компаний заботятся о построении безопасной системы хранения данных, переходят на облачные решения, внедряют автоматизацию не только в учётные процессы, но и в обычные бизнес-процессы. Кроме того, многие крупные компании готовятся к подключению налогового мониторинга, а он включает в себя достаточно большую долю автоматизации», — делится опытом Светлана Крапивенцева, руководитель практики «МСФО» КСК ГРУПП. Что касается текущего периода, то по словам участников рэнкинга IT-консалтинг будет расти из-за ухода международных IT-компаний и прекращения продаж лицензий.

Жизнь и налоги

Налоговый и юридический консалтинг принёс аудиторским группам в 2021 году суммарно 2,117 млрд рублей (10% от их общей выручки): 1,119 млрд рублей приходится на услуги налогового консалтинга и 997,2 млн рублей — на юридическую поддержку.

Участники рэнкинга отмечают, что с прошлого года начала расти активность налоговых органов, которые возобновили «контактные» мероприятия с налогоплательщиками. «Для снятия излишнего административного давления и ограждения от налоговиков штатных работников клиентов, активно заказывалось представительство в налоговых органах для сопровождения любых контактов. В 2022 году, с началом использования ФНС федерального реестра выгодоприобретателей, такой работы будет ещё больше», — говорит Марина Ризванова, генеральный директор АКГ «Уральский союз».

Одно из актуальных и востребованных сейчас направлений поддержки, по словам Ксении Архиповой, становится правовое структурирование бизнеса в условиях санкций. Речь идёт о росте запросов от зарубежных компаний на консультирование и сопровождение передачи активов на территории РФ под управление российских партнёров. «Российские юридические лица также стремятся реструктурировать свои зарубежные активы либо посредством продажи, либо посредством релокации. В условиях санкционных ограничений помощь юристов в таких задачах необходима», — добавляет Ксения Архипова.

«Сейчас мы наблюдаем повышение спроса на юридический аутсорсинг, позволяющий нашим клиентам получать комплексное правовое сопровождение в различных сферах деятельности с минимальными затратами», — рассказывает Александр Решетов, генеральный директор АО Финансово-правовая Группа «АРКОМ».

Объём выручки от оценочной деятельности составил у аудиторских групп по итоам 2021 года 1,585 млрд рублей (8% их суммарной выручки). Востребованными остаются оценка и экспертизы в сделках и при реализации активов, при реструктуризации бизнесов; спросом пользуются также экспертизы нематериальных активов и интеллектуальной собственности, а также подготовка финансово-экономических прогнозов.

В оценке перспектив, по словам Веры Консетовой, следует, с одной стороны, учитывать открывающиеся «окна возможностей», которые для российских компаний связаны с подготовкой сделок по приобретению активов и бизнесов. «С другой стороны, уже существующие и еще готовящиеся меры по поддержке отраслей и отдельных компаний, задачи импортозамещения требуют быстрой экспертизы и сопровождения со стороны консультантов и аналитиков».

«Рынок остро нуждается в широком спектре профессиональных услуг — импортозамещения в IT-сервисах, налоговый консалтинг, санкционный консалтинг, структурирование сделок», — резюмирует Михаил Брюханов, генеральный директор компании «РБ ИНФОРМАУДИТСЕРВИС».