Раздел: …в т.ч. в поставке оборудования и ПО в рамках интеграционных проектов (2003—2025 гг.)

Рэнкинг ИТ-компаний и групп в области поставки оборудования и ПО в рамках интеграционных проектов (2023 год) — Аналитика

Выручка участников рейтинга в сегменте поставок ПО и оборудования в рамках интеграционных проектов составила в 2022 году 80,331 млрд рублей, увеличившись по сопоставимым данным на 31%. Из них 65,417 млрд рублей пришлось на поставки оборудования и 14,914 млрд рублей на поставки программного обеспечения. Судя по всему, здесь стало срабатывать налаживание собственного производства и трансформация цепочек поставок.

Цифры роста: рэнкинг ИТ-компаний и групп

Содержание выпуска

- …в т.ч. в разработке ПО

- …в т.ч. в предоставлении ИТ-услуг

- …в т.ч. в производстве оборудования

- …в т.ч. в поставке оборудования и ПО в рамках интеграционных проектов

- …в т. ч. В услугах в области телекоммуникаций

- …в т. ч. в дистрибуции

Ежегодный, 21-й выпуск рэнкингов ведущих российских ИТ-компаний, составленный агентством RAEX по итогам 2022 года, показал взрывной рост на рынке информационных технологий. Отечественные айтишники успешно занимают ниши, освобождённые западными конкурентами, а также увеличивают доходы от собственных разработок софта и «железа».

ИТ-компании оказались одними из самых удачливых выгодоприобретателей от ухода с российского рынка западных конкурентов. Как видно из нынешнего рэнкинга крупнейших ИТ-компаний России, их суммарные доходы увеличились в 2022 году на рекордные 36% – до 557,17 млрд рублей. Этот рост не только существенно опередил инфляцию (11,9%, Росстат), но и оказался выше, чем в предыдущее время: по итогам 2021 года суммарная выручка по рейтингу увеличилась на 18%, а в 2020 году – на 16%. Последний раз такая, как в нынешнем рейтинге, динамика в ИТ-сфере наблюдалась более 10 лет назад (см. график 1): в 2011 году, когда доходы компаний – участниц рэнкинга увеличились на 31%.

В основе сегодняшнего успеха – добровольный, вынужденный или даже принудительный переход заказчиков на отечественное ПО, вызванный необходимостью заместить импортный софт и оборудование на фоне ухода иностранных компаний; государственное содействие развитию технологий и производств; развитие существующих систем и их поддержка; продолжение программ цифровизации; усиление информационной безопасности и так далее. Рост объёмов работ отмечался уже в прошлогоднем рэнкинге, а в 2022 году он только усилился – увеличение заказов и появление новых клиентов подтвердила половина участников рэнкинга, участвовавших в нашем опросе. Это даёт основание для позитивных прогнозов и по итогам нынешнего года.

Кто пришёл, и кто ушёл

Впрочем, позитивную оценку текущего состояния и перспектив отечественного ИТ-рынка можно оспорить, ссылаясь на изменение состава участников анализируемого рэнкинга и на отсутствие в нём таких (ранее постоянно участвовавших) крупнейших интеграторов, как например: ЛАНИТ, КРОК, АйТеко, ЦФТ, ФОРС (все они не предоставили данные для включения в рэнкинг).

Однако в первой десятке нынешнего списка крупнейших остались многие другие лидеры отрасли – Т1, «МТС Диджитал», Softline, IBS, «Инфосистемы Джет», Sitronics Group, ICL-КПО ВС, на долю которых приходится более 82% выручки по рэнкингу, а рост их суммарного дохода составляет, по сопоставимым данным, 42%.

Среди причин взрывного роста за 2022 год в опрошенных нами компаниях отмечают в первую очередь импортозамещение, сделки по слияниям, а также расширение бизнесов в связи с уходом иностранных игроков. «Значительный рост объёма бизнеса достигнут за счёт развития собственного продуктового направления и повышение спроса со стороны заказчиков на фоне необходимости обеспечения технологической независимости. Также драйверами выступили присоединение команд ушедших с российского рынка зарубежных вендоров и проведение успешных сделок M&A», – комментирует Игорь Калганов, генеральный директор холдинга Т1. Напомним, что в 2022 году Т1 консолидировал одного из крупнейших представителей сферы сервисной поддержки и аутсорсинга – компанию «Сервионика».

Фронтальное наступление

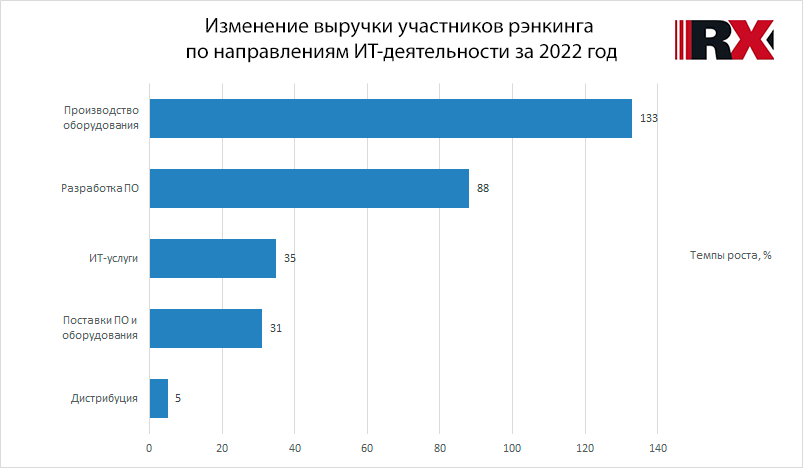

Рост суммарных доходов участников рэнкинга по итогам 2022 года наблюдался практически по всем направлениям ИТ-деятельности (см. график 2).

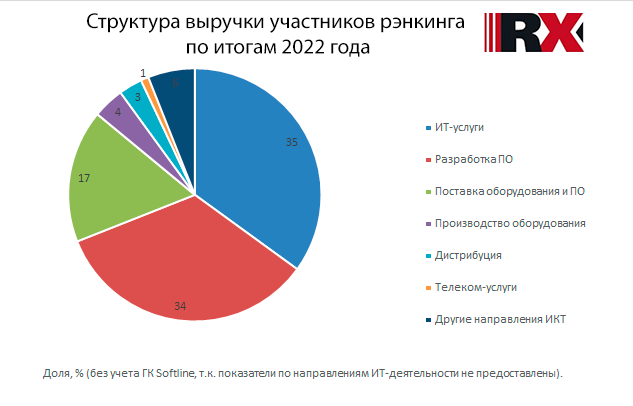

Наиболее динамично развивающимся сегментом ИКТ-рынка для участников стало производство оборудования. По сопоставимым данным, темп роста в этом узкопрофильном сегменте рэнкинга составил 124%, а доходы его представителей достигли 19,527 млрд рублей (или 4% от суммарного объёма выручки по рэнкингу – см. график 3; здесь и далее распределение совокупных доходов участников рэнкинга приводится без учета ГК Softline, т. к. она не предоставила структуру выручки).

Лидером направления традиционно выступает группа ICL-КПО ВС, увеличившая за год выручку в этом направлении ИТ-деятельности почти в три раза, – на её долю приходится 78% выручки в данном сегменте рэнкинга, или 15,154 млрд рублей. В целом же свой рост за 2022 год в группе пояснили запросом со стороны заказчиков на импортозамещение в области ИТ-оборудования, ПО и решений. «Спрос со стороны существующих и новых заказчиков связан не только с уходом западных вендоров, но и с необходимостью обновления материально-технической базы, с акцентом на цифровизацию. Наиболее востребованными в прошлом году были серверные системы и мобильные компьютеры. Среди решений, которые пользовались наибольшим спросом и остаются востребованными сейчас, – оборудование российского производства, миграция на российские программные продукты, а также системы информационной безопасности. Нашими задачами на перспективу остаются инвестиции в создание новых производств – уже в этом году мы запускаем новый завод по поверхностному монтажу материнских плат, инвестируем в разработку новых российских модулей для вычислительной техники», – комментирует Евгений Степанов, генеральный директор АО «АйСиЭл-КПО ВС».

Бурными темпами роста характеризуется и сегмент разработки программного обеспечения (ПО). По сопоставимым данным участников рэнкинга, их суммарные доходы здесь увеличились за год на 90% и составили 167,504 млрд рублей. Этот сегмент рэнкинга остаётся одним из самых ёмких по количеству участников (30 компаний-участниц предоставили данные о выручке в этом направлении).

По-прежнему для разработчиков остается активным спрос на мобильные приложения и интернет-решения, системы дистанционного банковского обслуживания, HR-функций, документооборота и учётных функций, электронной коммерции и торговли, управления производством, закупками, поставками и логистикой.

«Спрос вызван необходимостью замены иностранных BI-решений на сопоставимые по функционалу и производительности отечественные системы. Востребованы решения в области ERP, BI, платформ сбора и хранения данных, визуализации (Dashboards), SelfService BI», – говорит Владимир Комов, генеральный директор компании «ФОРСАЙТ».

О драйверах спроса рассказали и в N3.Group. «Основной фактор роста объёма работ – это задачи по импортозамещению зарубежных решений. В их числе: миграция баз данных с зарубежных платформ на отечественные – Postgres; развитие собственных продуктов, таких как «N3.Проектное управление» и «N3.Аналитика»; участие в разработке российских систем, замещающих зарубежные, например в создании решения для авиационного и туристического рынка», – рассказывает Артём Мошков, основатель и управляющий партнёр N3.Group.

Другим драйвером спроса ИТ-рынка в России в 2022 году стал переход активов ряда покинувших наш рынок западных компаний к российским собственникам. «В случае если компания продавалась отечественному менеджменту, то ставилась задача по незамедлительной миграции на российское ПО. Дело в том, что иностранные компании использовали единое программное обеспечение по всему миру и чаще всего такое ПО предоставлялось в рамках единого облачного сервиса, где были сосредоточены основные бизнес-функции: ERP и CRM-системы, средства визуализации и многое другое. Но после ухода доступы к облаку отключались, и у компании останавливались все процессы, связанные с учётом. Поэтому такие клиенты в авральном режиме переходили на отечественное ПО, и, например, для нашей компании это был основной рынок, на котором мы работали», – делится опытом Иван Шегуров, руководитель отдела по работе с корпоративными клиентами, «Первый Бит».

Перекройка на свой лад

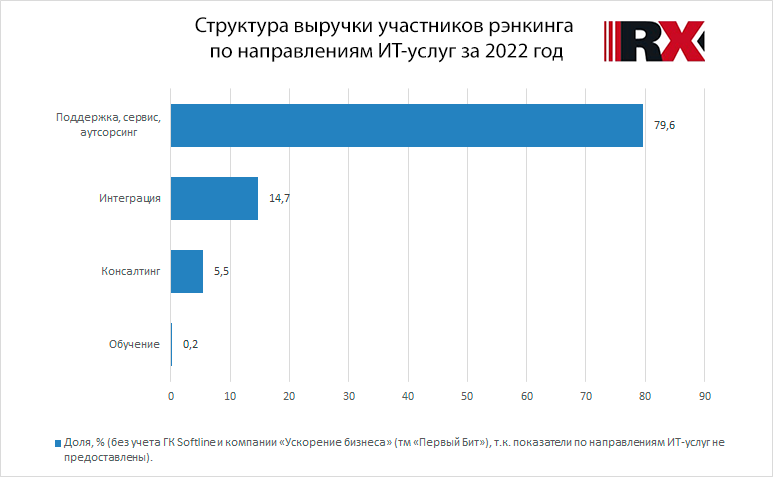

Выдающиеся темпы роста суммарных доходов участников рэнкинга зафиксированы и в сегменте ИТ-услуг (консалтинг, интеграция, поддержка, обучение) – по сопоставимым данным, они возросли по итогам 2022 года на 35%. В общей структуре выручки компаний –участниц рэнкинга это традиционно самый крупный сегмент: на ИТ-услуги приходится 36% объёма выручки по рэнкингу (170,554 млрд рублей).

Со слов участников рэнкинга, ключевую роль в столь блистательных показателях этого сегмента ИТ-сферы также сыграло увеличение объёма работ, связанных с переходом и миграцией на системы отечественных разработок. «Спросом пользуются облачные CRM-системы и облачные коммуникации, решения в сфере информационной безопасности», – говорит Дмитрий Щукин, генеральный директор группы UIS.

Наиболее стремительно возросла выручка от услуг интеграции – по сопоставимым данным, на 111% (24,604 млрд рублей, или 15% от общего дохода участников рэнкинга, полученного в сегменте ИТ-услуг, см. график 4).

«ИТ-решения сейчас особенно востребованы у промышленных предприятий, в том числе с применением инновационных технологий, таких как машинное зрение или анализ больших данных, в ЖКХ (интернет вещей, сервисы предоставления услуг жильцам, контроль и безопасность жилища), а также в онлайн-образовании. В то же время мы отмечаем некоторый спад интереса к ИТ-разработке у финтеха, ретейла и медицинских организаций», – говорит Анна Шведова, руководитель департамента бизнес-решений ИТ-компании SimbirSoft.

«Мы отмечаем тренд на развитие цифровых банковских каналов как основной инструмент оптимизации внутренних бизнес-процессов, а также как борьбу за удержание своих клиентов и привлечение новых в условиях высокой конкуренции на рынке предоставления банковских услуг. Значительное количество проектов было связано с большим объёмом инициатив ЦБ РФ, которые в большинстве случаев носили обязательный характер», – добавляет Алексей Толкачев, генеральный директор компании ООО «АйСимплЛаб».

Ощутимыми темпами росли доходы участников рэнкинга от деятельности, связанной с поддержкой, сервисом и аутсорсингом: по сопоставимым данным, в 2022 году она принесла им на 18% больше, чем годом ранее, – 133,564 млрд рублей (80% от ИТ-услуг).

На долю консалтинга, сопутствующего интеграционным проектам, в 2022 году пришлось 6% выручки от ИТ-услуг в целом, или 9,325 млрд рублей (темп роста 2%). Выручка в секторе обучения составила у участников рэнкинга 297,2 млн рублей.

Суммарная выручка участников рэнкинга от услуг в области телекоммуникаций составила по итогам 2022 года 5,373 млрд рублей и, по сопоставимым данным, за год практически не поменялась. Большая часть (52%) приходится на работы по организации корпоративных сетей и передаче данных, и еще 48% – на телефонию и интернет-услуги. Среди факторов спроса также инженерное и технологическое оснащение социальной сферы и множества объектов инфраструктуры.

Что касается поставок ПО и оборудования в рамках интеграционных проектов, то выручка участников рэнкинга в этом сегменте составила в 2022 году 80,331 млрд рублей, увеличившись по сопоставимым данным на 31%. Из них 65,417 млрд рублей пришлось на поставки оборудования и 14,914 млрд рублей на поставки ПО. Судя по всему, здесь стало срабатывать налаживание собственного производства и трансформация цепочек поставок.

Скромными темпами развивалась ИТ-дистрибуция (в рэнкинге участвуют всего четыре компании, практикующие это направление): по сопоставимым данным участников рэнкинга, по итогам 2022 года их выручка увеличились на 5%, а её объем составил 15,882 млрд рублей.

Автор: Вартан Ханферян