Рейтинги оценочных компаний России 2007 года

Рейтинг делового потенциала оценочных компаний России по итогам 2006 года

Стандартный вопрос

В ближайшее время в рамках реформы оценочной деятельности и введения саморегулирования будет осуществлен переход на федеральные стандарты оценки (ФСО), разработанные МЭРТом на основе международных стандартов оценки (МСО). В связи с тем что новое законодательство вводит понятие материальной ответственности оценщика, а страховым случаем будет являться причинение ущерба заказчику в случае нарушения стандартов оценки, вопрос о том, какими будут стандарты, становится особенно важным.

Оценочный драйв

Лариса Кращенко, Вартан Ханферян

Рейтинг делового потенциала оценочных компаний, составленный "Экспертом РА", зафиксировал очередной виток роста рынка оценки. Помимо промышленников оценка востребована теперь и другими секторами экономики.

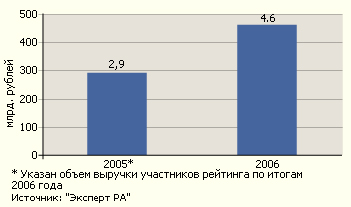

Объем выручки оценочных компаний-участников рейтинга по итогам 2006 года увеличился на 57% и составил 4,6 млрд рублей (см. график 1). Подобный темп наблюдался лишь в 2003 году (прирост составил 78%). А близкие по бизнесу рынки аудита и консалтинга уже который год демонстрируют более скромные темпы роста (около 40% в год).

Новая волна спроса

|

Рынок оценки увеличился за год на 57% |

Напомним, что в 2005 году рынок оценки замедлил темпы роста. Прирост составил всего 33% (в 2004 году рынок вырос на 44%). Причин торможения темпов роста рынка тогда было несколько. Во-первых, стремление компаний к качеству привело к перестройке бизнес-процессов в большинстве крупных компаний. Как следствие — временное снижение эффективности. Во-вторых, неразбериха на законодательном уровне, которая, кстати, продолжилась и в ушедшем году. Рынок так и не вступил в стадию саморегулирования. И, наконец, пресловутый демпинг со всеми вытекающими из этого последствиями.

Но несмотря на внутренние проблемы оценщиков экономика предъявила к ним просто феноменальный спрос. Комментирует руководитель департамента оценки АКГ "ФинЭкспертиза" Наталья Самохина: "Среди основных факторов роста рынка оценки в 2006 году можно назвать общий рост экономики, выражающийся в росте количества сделок слияния и поглощения предприятий, купли-продажи недвижимости и расширения процесса ипотечного кредитования. Кроме того, на рост рынка повлияли развитие страхования и переход части российских субъектов предпринимательства на составление отчетности в соответствии с МСФО, а также всплеск продаж акций, принадлежащих государству (обязательная оценка акций для аукционов РФФИ)".

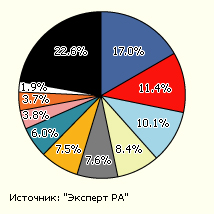

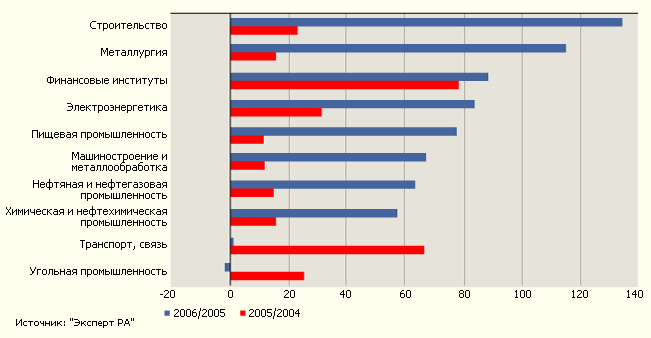

Если пару лет назад активными потребителями услуг по оценке были в основном электроэнергетика и добывающие отрасли экономики, то теперь к ним добавились металлургические компании, строительный и финансовый сектора, а также ряд других секторов. Причем спрос на услуги оценщиков с их стороны превысил все разумные пределы (см. график 2).

Феноменальный спрос на услуги оценщиков предъявили строители

Динамика роста рынка оценки в отраслях экономики, %

При этом, по мнению руководителя департамента оценки группы компаний "Нексия СИ Ай Эс" Дарьи Щербаковой-Пачевой, "ценовая политика российских оценочных компаний стабилизировалась, и четко обрисовались диапазоны цен на различные виды работ". Иными словами, демпинговые войны остались в прошлом, о чем явно свидетельствует динамика роста количества отчетов по оценке. За год общее количество отчетов по результатам оценки выросло всего на 18% и составило 169572 (против 144006 в 2005 году).

Рост сопровождался усилением концентрации рынка. Совокупная выручка 37 компаний из первой и второй группы рейтинга составила почти 73% от общего объема рынка, а темпы роста выручки этих компаний за год — 72,5%. Для сравнения: прирост выручки компаний из середины списка рейтинга — всего от 20 до 40% в год. Особенно показательны выдающиеся достижения лидеров рейтинга. Их выручка за год выросла вдвое и выше.

Увеличилась эффективность оценщиков. Впервые за много лет увеличение объема работ почти не повлекло за собой роста числа специалистов в компаниях. За год их количество возросло всего на 19% (против 30% в 2005 году) и составило 2365. Низкая динамика роста специалистов, по мнению участников рынка, говорит о дефиците кадров. Однако при относительно стабильной общей численности специалистов на 28,4% (с 839 до 1077) увеличилась количество оценщиков первой и второй категории. О росте профессионализма оценщиков говорит и тот факт, что уже 131 компания из 143 участников рейтинга имеет опыт предоставления услуг более чем в 5 отраслях экономики.

Спрос развития

|

Наибольшая доля приходится на сектор электроэнергетики |

|||||||||||

|

|

Как и год назад, наиболее востребованы услуги оценки были в энергетике. За год доходы оценщиков от оказания услуг электроэнергетикам увеличились на 84% и достигли 781 млн рублей. А в общей структуре рынка доля этого сектора составила 17% (см. график 3). Наиболее востребованными со стороны электроэнергетики были услуги по оценке бизнеса и ценных бумаг, а также по оценке недвижимости. Выручка оценщиков в этих направлениях составила 305 и 186 млн рублей соответственно (см. таблица 8).

Главным фактором спроса на услуги оценщиков является продолжающаяся реформа отрасли и реорганизация РАО "ЕЭС России". Активный процесс реформирования электроэнергетической отрасли сопровождается выделением профильных активов в самостоятельные структуры, проведением дочерними компаниями эмиссий по выпуску ценных бумаг. Это в свою очередь обуславливает потребность в оценке активов, бизнеса и ценных бумаг.

Другим активным потребителем оценочных услуг стала нефтяная и нефтегазовая промышленность. И здесь преобладающим оказался спрос на оценку бизнеса и недвижимого имущества. Для этой отрасли также характерны процессы укрупнения и консолидации активов, а также привлечение инвестиций. Основная причина спроса — оценка приобретаемых активов. За год объемы выручки оценщиков, специализирующихся в этом отраслевом сегменте, увеличились на 63,5%. В итоге на долю этого сектора приходится уже 11,4%.

Но если говорить о динамике спроса, то здесь вне конкуренции оказались строители. За год выручка оценочных компаний в этом сегменте увеличилась на 134% и составила 465,5 млн рублей. Тем самым доля этого сектора за год возросла с 6,5% до 10%.

Причин несколько. Прежде всего строительный бум все больше и больше нуждается в инвестиционной подпитке. По мнению генерального директора компании "НЭО Центр" Валерия Есауленко, "одной из наиболее востребованных услуг для девелоперских компаний является составление полноценных бизнес-планов и отчетов об оценке инвестиционных проектов в рамках привлечения инвесторов и кредиторов в проект".

Во-вторых, в рамках инвестиционных проектов значительно вырос спрос на оценку земельных участков, находящихся в госсобственности, и оценку права застройки земельных участков. "Данные объекты активно вовлекаются в хозяйственный оборот и являются вкладом государства в инвестиционный контракт, что требует проведения оценки для определения доли государства в будущем объекте строительства или при определении денежной компенсации за ее вклад", — продолжает Валерий Есауленко.

С уверенностью можно прогнозировать, что и в дальнейшем объемы выручки оценочных компаний от оказания услуг предприятиям строительной отрасли будут быстро расти. Причина не только в дальнейшем бурном развитии рынка девелопмента, но и в растущей потребности со стороны государства в массовой оценке стоимости жилого имущества для формирования баланса жилищного фонда. По мнению самих оценщиков, на данный момент методика проведения такой массовой оценки еще не отработана, и одна из задач оценочных компаний заключается в разработке технологии выполнения масштабной задачи по оценке всего городского жилого имущества, проводимой в ходе реформирования системы налогообложения имущества физических лиц.

Наконец, еще один из основных инициаторов спроса на оценку — это финансовые институты (банки, инвестиционные и страховые компании). За год доходы оценочных компаний, специализирующихся в этих секторах, выросли почти вдвое и составили 387,5 млн рублей. В итоге доля этого сегмента в структуре отраслевого спроса увеличилась почти на два процентных пункта и составила 8,4% против 6,7% годом ранее.

Наиболее популярны оценочные услуги со стороны банков. Рассказывает директор департамента оценки компании ФБК (PKF) Александр Жигло: "Если в 2005 году наша компания приняла участие в 2-х аккредитациях при банках, то в 2006 году — уже в семи. Также возросло количество банков, обращающихся в ФБК для оценки активов в целях залогового кредитования".

Подогревается спрос на услуги оценщиков и со стороны инвестиционных и управляющих компаний. Как отмечает генеральный директор компании "БизнесОценка" Светлана Любимова, "достаточное количество недооцененных предприятий, оставшихся со времен СССР, которые при приватизации не получили должной оценки, имеют большую инвестиционную привлекательность для управляющих компаний с целью приобретения их в портфели паевых инвестиционных фондов (ПИФ). Опыт последних лет показывает, что приобретение неликвидных бумаг ПИФами было оправдано".

Лакомые активы плюс МСФО

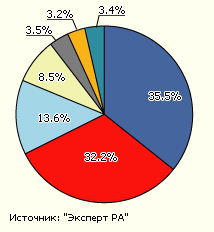

| Оценка недвижимого имущества все еще в приоритете Структура рынка оценочных услуг, %  |

|||||||

|

|

Что касается структуры видов оценочных услуг, то как и год назад, наиболее востребованной была оценка недвижимого имущества. Так, доля этого направления в общей структуре рынка составила 35,5 % (см. график 4). На долю отчетов по оценке недвижимого имущества приходится 49,5% в общем количестве отчетов. Абсолютными лидерами по оценке недвижимого имущества в 2006 году выступили компании "2К Аудит — Деловые консультации" и "Бюро независимых экспертиз "ИНДЕКС".

Стабильный рост этого сегмента обусловлен повышенным спросом на оценку со стороны бизнес-структур и государства. Кроме того, потребность в оценке недвижимого имущества актуализировалась при взаимодействии с отечественными или западными инвесторами, кредитными организациями в процессе финансирования. Недвижимое имущество продолжает выступать самым ликвидным активом.

Также спрос на оценку недвижимости спровоцирован и стремительным развитием строительного рынка. Здесь, как правило, услуги оценщиков востребованы девелоперскими компаниями. "Помимо этого существенно возросли объемы, связанные с конфликтными ситуациями в строительстве по поводу оценки стоимости выполненных работ", — делится своим мнением генеральный директор компании "Бюро независимых экспертиз "ИНДЕКС" Сергей Волощук.

Повышенный спрос со стороны предприятий наблюдался и на оценку бизнеса и ценных бумаг. Доля данного направления в общей структуре оценочных услуг составила 32,2 % против 28,1% годом ранее. Совокупное число отчетов в этом сегменте составило 7 421. При этом, следуя данным компаний, из общего числа отчетов по оценке бизнеса 11% приходится на оценку активов, стоимость которых превышает 1 млрд рублей. О факторах роста в этом сегменте рассказывает финансовый директор "BKR-Интерком-Аудит" Татьяна Фадеева: "В 2006 году наблюдался высокий спрос на оценочные услуги — от обычной оценки имущества для целей залога и МСФО до оценки бизнеса, связанной с реструктуризацией компаний и привлечением инвестиций. На наш взгляд, это обусловлено переходом банков и предприятий на международные стандарты отчетности, а также с реорганизацией бизнеса и увеличением объема инвестиций, привлекаемых российскими компаниями".

Таким образом, потребность в оценке бизнеса и ценных бумаг главным образом возникала в рамках привлечения отечественными компаниями капитала и сопутствующих этому процессов. Во-первых, активные процессы перемещения активов — консолидация, реструктуризация бизнеса, слияния и поглощения — требовали определения стоимости бизнеса. Оценка стала составляющим звеном процесса консолидации и реструктуризации активов компаний. Среди основных заказчиков — крупные отраслевые компании и монополии, целями которых было достижение оптимальной структуры капитала, повышение капитализации и выход на IPO, определение рыночной стоимости бизнеса в рамках оптимальной купли-продажи.

Во-вторых, зачастую инвестиционные процессы требуют наличие финансовой отчетности, составленной по международным стандартам, а оценка активов по рыночной стоимости становится неотъемлемой частью подготовки отчетности по МСФО. Делится своим мнением партнер и руководитель департамента оценки "Бейкер Тилли Русаудит" Александр Климов: "По итогам прошедшего года у компаний, выполняющих оценку для целей подготовки отчетности по МСФО, доля этих услуг в общем объеме оценочных проектов стала весьма заметной. Российский рынок подготовки отчетности по МСФО за последние два-три аудиторских сезона вырос многократно. Принципы отражения стоимости активов и обязательств в МСФО по сравнению с РСБУ иные, что и ведет к востребованности профессионального труда оценщиков". Продолжает начальник отдела оценки аудиторской компании "МКПЦН" Даниил Слуцкий: "Спрос на оценку стоимости предприятий связан со стремлением наших компаний стать более открытыми для западных инвесторов, выйти на российский и западный рынки заимствований. А для этого, как правило, также необходима бухгалтерская отчетность, подготовленная по МСФО, в рамках которой необходимо определение справедливой стоимости активов предприятия".

|

Переход на МСФО провоцирует спрос на оценку НМА и интеллектуальной собственности |

Наконец, активизация размещений и выход компаний на фондовый рынок также спровоцировали спрос на услуги, связанные с определением стоимости ценных бумаг и бизнеса. Рассказывает вице-президент компании "РОССИЙСКАЯ ОЦЕНКА" Дмитрий Кувалдин: "На примере нашей компании можно сказать, что спрос на оценку бизнеса и ценных бумаг увеличился примерно вдвое. Связано это с интенсификацией в России процессов слияний и поглощений, с развитием инфраструктурных проектов крупного бизнеса, а также с увеличением открытости и выходом на IPO все большего количества российских компаний. Наиболее интересными нашими проектами в этой области были оценка ОГК-5 для фактически первой в российской энергетике прямой продажи акций на аукционе и оценка ВТБ для целей выхода на IPO". Легко предположить, что количество таких проектов будет увеличиваться с ростом числа компаний, размещающих свои акции или готовящихся к выходу на фондовый рынок.

Процессы, связанные с переходом предприятий на МСФО, повлияли и на выручку компаний, специализирующихся на оценке нематериальных активов и интеллектуальной собственности. Она выросла на 137% (см. график 5). Вследствие чего доля этого сектора в общей структуре рынка возросла с 2% до 3,2%. Говорит Александр Жигло: "Если раньше оценщикам приходилось сталкиваться в основном с оценкой товарных знаков и патентов, то сейчас возникла необходимость проведения оценки таких активов, как клиентская база, соглашений о конкуренции, потенциальной прибыли от существующих контрактов и т.п.".

Зеркальные ситуации

Что же касается ситуационного анализа спроса на услуги оценщиков, то он полностью соответствует описанным выше тенденциям (см. таблица 9). Львиные доли выручки от оценки приходятся на две основные ситуации. Это текущее функционирование отечественного бизнеса и госпредприятий (на сделки залогового финансирования и кредитования, аренды и страхования приходится 40,4%) и организация и реструктуризация (22,8%). Основным драйвером роста выступило кредитование под залог. Постоянная потребность в дополнительных заемных средствах рождала потребность в определении справедливой стоимости активов в качестве залога или страхования.

При этом, если при текущем функционировании наиболее востребованной оказалась оценка недвижимости и оценка оборудования и транспортных средств (на них приходится — 46% и 18% соответственно), то в процессе консолидации и реструктуризации активов востребованной была уже оценка бизнеса и ценных бумаг (доля 53%). По этим данным можно судить о том, что наибольшие объемы работ оценщики проводят при оценке активов и имущества.

Успешно для оценщиков складывалась работа и в ситуациях, связанных с процессами организации и реструктуризации. Кроме оценки бизнеса и ценных бумаг в этой ситуации были также востребованы услуги на оценку недвижимости, переоценку активов и оценку оборудования. Доли этих направлений оценки составили 13%, 12% и 8% соответственно. Пожалуй, это единственная ситуация, в которой уровень спроса на переоценку, хоть и незначительно, но превышает спрос на оценку оборудования и транспортных средств. Безусловно, наибольший объем работ оценщикам здесь обеспечивают государственные монополии при реструктуризации, сопровождаемой оценкой стоимости бизнеса, недвижимости и других активов.

Чуть меньшие объемы выручки от оценки оказались в ситуациях купли или продажи. В общей структуре ситуационного спроса доля этого сектора составила почти 20%. При этом оценка бизнеса здесь более востребована, чем оценка недвижимости (44% против 32%).

Одинаковый объем выручки оценщики сформировали в ситуациях приватизации, банкротства и ликвидации. На их долю приходится почти по 3%. Что касается первого сегмента, то спрос на оценку присутствовал со стороны госсектора при подготовке к приватизации государственной собственности. По мнению участников рынка, этот сегмент имеет потенциал к росту, однако сегодня государство все еще склоняется к экономии бюджетных средств, обращаясь к оценщикам, которые могут предложить максимально низкую цену за свои услуги.