Раздел: Инвестиционный риск регионов (1996—2020 гг.)

Инвестиционный риск российских регионов в 2013 году — Аналитика

Инвестиционная привлекательность регионов 2013: акцент на инфраструктуру

Стагнация российской экономики совпала с завершением государственных мегапроектов и инвестиционных циклов в ряде ключевых отраслей. Преимущественные шансы на рост после выхода из нынешней стагнации имеют регионы, успевшие создать необходимую для привлечения инвесторов инфраструктуру.

В рейтинге впервые резко замедлилось снижение среднестрановых рисков инвестирования, в 2014 году прогнозируется их рост в пределах 2%. Показатели производственного сектора за 2013 год худшие с 2009 года, инвестиционная активность затухает. Объем российского экспорта за январь-сентябрь 2013 сократился на 1,3%. Динамика промышленного производства находится в пределах стат. погрешности – 0,1%. Число регионов с негативной динамикой в промышленности - максимальное с 2009 года. Затухающий рост промышленности пока сохраняется у лидеров инвестиционной привлекательности прошлых лет. По итогам 9 месяцев 2013 года спад инвестиций в основной капитал составил 1,4%, около половины субъектов показывают отрицательную динамику

Бюджетные возможности для развития ограничены: за 9 месяцев 2013 года налоговые доходы выросли всего на 1,5%, что с учетом инфляции означает спад. Доля расходов на трудно сокращаемые социальные статьи бюджета – самая высокая с начала 2000-х годов. Предел заимствований близок: в период с 2007 по 2012 год соотношение государственного долга к собственным доходам бюджета субъектов выросло с 19% до 21%.

Единственный драйвер роста экономики сегодня – потребление. Принципиальное отличие от ситуации 2009 года – крайне позитивная динамика в розничной торговле в регионах. Рост жилищного строительства сконцентрирован на «столичных» рынках: Москва, Московская область и Санкт-Петербург – 59%, 20% и 36% соответственно.

Ключевым фактором прихода инвесторов остается емкий российский рынок, на что указывает большинство опрошенных инвесторов. В межкризисный период возросло число проектов с участием иностранного капитала в относительно «сложных» отраслях. Рынки, на которые заходят иностранные инвесторы создаются либо государством, либо формируются под влиянием жестких протекционистских мер.

Но производство в России перестало быть дешевым. По издержкам производства Россия уже вполне сопоставима с развитыми странами.

Успех в конкуренции для инвесторов в ближайшие годы обеспечит сочетание институциональных мер и вложений в локальную инфраструктуру регионов. С этой точки зрения преимуществами обладают: Ленинградская, Липецкая, Калужская, Свердловская, Ульяновская и Ростовская области, а также Республика Татарстан.

Результаты нынешнего, 18-го по счету, рейтинга инвестпривлекательности регионов России подтвердили высказанные нами в прошлом году опасения: наибольшие риски с точки зрения привлечения инвестиций в развитие территорий несут в себе замедление экономического роста на страновом уровне и разбалансировка бюджетной системы. Оба риска реализовались в 2013 году с лихвой.

Менее чем за год пессимистичный сценарий Минэкономразвития относительно роста ВВП превратился в базовый: оценка годичной давности по росту по итогам 2013 года составляла 3,6%, сейчас же в ведомстве считают, что рост не превысит 1,5%.

Разбалансировка региональных бюджетов оказалась несколько более растянутой по времени -- в отдельных субъектах проблемы отмечались уже в 2011 году, а практически повсеместной она стала в году нынешнем, когда, с одной стороны, на региональные бюджеты было возложена обязанность повысить зарплаты отдельным категориям работников бюджетного сектора, указанных в первых послевыборных указах президента, а с другой – сократились поступления налога на прибыль и произошел секвестр трансфертов из федерального центра. В результате и без того не самая здоровая структура налоговых поступлений в региональные бюджеты стала и вовсе перекошенной.

Для анализа ситуации в регионах мы использовали показатели нашего рейтинга и доступную свежую статистику по трем ключевым показателям – экспорт, потребление и инвестиции.

Среднестрановой риск инвестирования в России, который мы уже третий год рассчитываем с помощью нашего рейтинга, впервые резко сократил темпы своего падения. Если по итогам рейтингов 2011 и 2012 годов мы фиксировали ежегодное сокращение на 9%, то в этом году общие риски инвестирования снизились только на 3%.

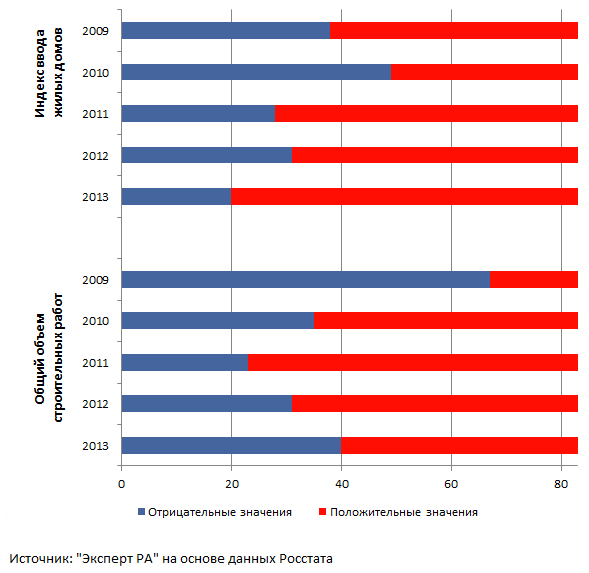

График 2. Число регионов с негативной динамикой в промышленности - максимальное с 2009 года

Соотношение регионов с позитивной и негативной динамикой производства за 9 месяцев соответствующего года

В следующем году мы впервые прогнозируем рост рисков. На это указывает предварительная статистика 2013 года. В частности объем российского экспорта, который для многих регионов является ключевым фоновым индикатором, за январь-сентябрь нынешнего года сократился на 1,3%, а рост промпроизводства остается в пределах статистической погрешности (0,1%). По большинству показателей производственного сектора ситуация в регионах худшая с 2009 года. Количество субъектов, где за январь-сентябрь 2013 года промышленное производство сократилось, достигло 31 (за аналогичный период 2009 года таких было 70). Если же брать не промышленность вообще, а ее наиболее продвинутый – обрабатывающий – сектор, то число ушедших в минус регионов и того больше: 36.

График 3. Единственным стабильным сектором остается конечное потребление.

Соотношение регионов с позитивной и негативной динамикой производства за 9 месяцев соответствующего года.

Среди нефтяных регионов хуже ситуация там, где преобладают старые месторождения с падающей добычей, либо те, где завершаются отдельные крупные проекты. В минус по итогам трех кварталов 2013 года ушло промпроизводство в ключевом регионе нефтедобычи – ХМАО, третий год подряд падает производство в Ненецком автономном округе, снижаются показатели в Сахалинской области. В отрицательную зону вошла Томская область, а также Оренбургская область, где негатива добавляет конъюнктура цен на рынке цветных металлов.

Напротив, регионы с новыми нефтегазовыми месторождениями – прежде всего в Восточной Сибири – при той же конъюнктуре показывают отличную динамику. Лидером здесь является Иркутская область, где исключительно за счет добывающего сектора промпроизводство за три квартала 2013 года выросло более чем на 10% (при стагнации в среднем по России). Это сказалось и на месте региона в нашем рейтинге, в котором по уровню рисков Иркутская область поднялась сразу на 17 мест. В положительной зоне находятся также Красноярский край (не смотря на падение цен на никель), а также Якутия.

График 4. Конечное потребление задает тон и в строительном секторе

Соотношение регионов с позитивной и негативной динамикой производства за III квартала соответствующего года.

При затянувшейся негативной конъюнктуре рынка мы наблюдаем стагнацию производства в большинстве металлургических регионов (Свердловская, Челябинская, Липецкая и Кемеровская области) – здесь промышленное производство за III квартал 2013 года практически не выросло. В нашем рейтинге все указанные регионы, за исключением Липецкой области, теряют свои позиции по уровню рисков. Но и этот унылый результат смотрится весьма неплохо в сравнении с 2009 годом, когда стремительное падение цен на металлы оказывало поистине катастрофическое воздействие на экономику перечисленных территорий. Объяснение здесь простое: к новому кризису эти регионы подошли в более благополучном положении. У них появились новые сектора поддержки – для Свердловской области ими стали машиностроение и сектор услуг, для Челябинской и Липецкой областей – пищепром, Кузбасс поддержала стабильная ситуация в местной угольной отрасли, подвергшейся за последние годы серьезной модернизации.

Большинство диверсифицированных, экономически развитых регионов, которые все последние годы активно привлекали инвесторов, сохраняют положительные темпы роста производства, но практически везде эти темпы затухающие. Показательны примеры Калужской и Ульяновской областей, которые стали в медиа-пространстве «эталонами» инвестиционной привлекательности. В первом случае прирост обрабатывающих производств за январь-сентябрь 2013 года составил всего 1,5% против 3,1% в 2012 году и 7,9% в 2011. Рост калужского авто-кластера в этом году замедлился до 8% против 11 и 30% годом и двумя годами ранее соответственно. Оба региона несколько снизили свои позиции по экономическому риску в нашем рейтинге, ухудшилось их положение и по уровню интегральных рисков. Для сравнения в Ленинградской области, где заводы крупнейших мировых автоконцернов вышли на проектную мощность раньше, в 2013 году обрабатывающее производство и вовсе ушло в минус. Так что в следующем году, область, скорее всего, сместиться с первого места по уровню рисков в нашем рейтинге.

Аналогичным образом положительная, но затухающая динамика производства наблюдается в южных регионах с диверсифицированной экономикой (Ростовская и Волгоградская область, Краснодарский и, в меньшей степени, Ставропольский край), хотя еще в прошлом году мы отмечали эти регионы в числе тех, кто активно снижал инвестиционные риски.

Характерно, что подавляющее большинство регионов, пока еще сохраняющих положительные темпы роста производства, ориентированы на внутренний российский рынок: как потребительский (пищевая промышленность, автопром и т.д.), так и производственный (машиностроение, производство строительных материалов и т.д.).

Действительно, потребление остается, судя по всему последним драйвером роста российской экономики. Если вернутся к распределению регионов России по динамике основных показателей экономического развития, то заметно ключевое отличие от ситуации 2009 года – конечное потребление практически не падает. Если в январе-сентябре 2009 года в 58 субъектах наблюдался спад розничной торговли, то в 2013 году таких субъектов было только 4. Такая же картина с платными услугами населению – их объем остается стабильным или даже немного растет.

Причины этого явления понятны: в прошлом году реальные располагаемые денежные доходы населения выросли на 4,4%. Опережающая динамика зарплат сохранилась и в нынешнем году – в первую голову за счет бюджетников (учителей, врачей и пр.).

Вторым примечательным отличием от ситуации 2009 года стал существенный рост жилищного строительства. В целом за прошлый год прирост ввода жилья составил свыше 5,5%, а за три квартала этого года превысил 12%. Наибольший вклад в этот рост внесли Москва с Питером (плюс их области), где завершилось формирование новых управленческих команд и определились правила игры на строительном рынке, а также города-миллионники. Скорее всего, в следующем году эти регионы в Рейтинге окажутся в более устойчивом положении.

Контрастируют на этом фоне стагнирующие показатели возведения промышленных и инфраструктурных объектов – ведь здесь нет быстрых денег конечного потребителя, а вкладываться «вдолгую» в нынешней неопределенной ситуации желающих немного.

Нерадостно выглядит и динамика инвестиций -- по итогам 9 месяцев 2013 года мы имеем спад на 1,4% (отрицательную динамику показывают около половины субъектов федерации). Спад инвестактивности в стране в целом и в регионах в частности, подтверждается как Росстатом, так и альтернативными исследованиями – в частности ежеквартальными инвестиционными обзорами, которые публикует «Эксперт» (см., например, «Инвестиционный бум откладывается» в №37 за 2013 год).

Помимо общеэкономической ситуации на скромные показатели вложений повлияло завершение целого ряда крупных инвестиционных циклов как в отдельных регионах страны, так и в некоторых отраслях. Во-первых, несмотря на плохую динамику рынка в межкризисный период в целом завершилась модернизация российской металлургии. Во-вторых, дошли до финишной черты масштабные трубопроводные проекты «Газпрома» и «Транснефти» -- прежде всего, ВСТО, строительство которого прямо оказывало влияние на статистику регионов Восточной Сибири и к тому же давало поддержку упомянутой выше металлургии. В-третьих, до официального вступления в ВТО, практически завершился масштабный инвестиционный цикл в российском АПК (первым делом в свиноводстве и птицеводстве).

Наконец, 2012-2013 годы – это период завершения крупнейших государственных статусных проектов: модернизация инфраструктуры Приморского края перед форумом АТЭС и строительство олимпийских объектов в Сочи.

Инвестпауза наблюдается и в российском автопроме. С одной стороны, в стране уже заработали сборочные предприятия практически всех крупнейших автоконцернов (за исключением, пожалуй, только Fiat, который уже несколько лет не может определиться с планами выхода на наш рынок). С другой, пока только строятся или выходят на проектные мощности заводы производителей автокомпонентов, а также производителей шин. Отрадно наблюдать, что благодаря политике локализации в России, по сути возрождается отрасль двигателестроения. Так или иначе, автопром очевидно либо прошел, либо близок к пику своей инвестиционной активности в России. На это в частности указывает и тот факт, что Ленинградская область на этот год заняла первое место по уровню рисков (причем, как было сказано выше, в следующем году она с этой позиции уйдет).

Чтобы глубже разобраться в причинах появления инвестиционных волн в отдельных регионах и по стране в целом, мы при подготовке нынешнего рейтинга провели серию глубинных интервью с инвесторами, локализовавшими свои производства в России. Большая часть из них организована при поддержке Российско-германской внешнеторговой палаты – что неудивительно, ведь в статистике прямых иностранных инвестиций (если очистить ее от офшорных и полуофшорные юрисдикций) лидирующие позиции занимают именно немецкие предприниматели.

Выявляя причины прихода компаний в российские регионы, мы не пришли к сенсационному выводу – для всех опрошенных нами инвесторов ключевым фактором создания производства в России стал емкий местный рынок. Интересно другое – о каких именно рынках идет речь. Мы разговаривали преимущественно с инвесторами, которые запустили производство в последние 1,5-2 года либо же готовятся к запуску. И среди опрошенных – исключительно представители промышленного сегмента B2B: станкостроители, производители химической продукции, легкого грузового транспорта и т.д. Можно списать это на особенности немецкого бизнеса. Однако схожую тенденцию фиксирует и инвестиционный обзор «Эксперта»: в межкризисный период возросло число проектов с участием иностранного капитала в относительно «сложных» отраслях, в том числе машиностроении. Рискнем предположить, что сохраняется тенденция изменения структуры инвестиций в сторону более сложных секторов, хотя официальная статистика этого не замечает.

Вторая особенность: рынки, на которые заходили опрошенные нами инвесторы, - либо, по сути, создаются государством через госкорпорации или бюджетные учреждения (государство является прямым заказчиком продукции), либо формируются под влиянием жестких протекционистских мер. Показателен пример концерна «Гильдемайстер АГ», который строит завод по производству станков в Ульяновской области. Если общим фактором решения о локализации, по словам генерального директора «DMG Россия» Дмитрия Астафьева, стал потенциал российского рынка станков, то конкретным поводом выступили решения российских федеральных ведомств: таможенной службы в части пошлин, и Минпромторга – в части запрета на закупку госучреждениями иностранной техники, при наличии аналогов, произведенных в России. Налицо повторение схемы локализации, отработанной в автомобильной промышленности.

Набор проблем, которые препятствуют работе инвестора в России, более-менее очевиден – это административные барьеры и частично связанная с ними высокая стоимость создания производств. Первая проблема решается посредством внедрения «Национальной предпринимательской инициативы» и Регионального инвестиционного стандарта, на чем сфокусировалось Агентство стратегических инициатив. Большинство опрошенных нами инвесторов и представителей консалтинговых и юридических компаний, обслуживающих интересы иностранных компаний в России, отмечают улучшения в этой сфере.

А вот проблема высоких издержек на создание производств чисто институциональными мерами не решается. Показателен пример японской компании Yokahama, которая в прошлом году запустила свой шинный завод в Липецкой особой экономической зоне. При выборе площадки представители компании посетили некоторое количество регионов центральной России и большинстве случаев региональные или местные власти предлагали неподготовленный для освоения земельный участок. В Липецкой же области за счет софинансирования из федерального бюджета инвестор получил готовую промплощадку в рамках ОЭЗ федерального уровня.

Если посмотреть на лучший опыт работы с промышленными инвесторами прошлых лет (Калужская, Ленинградская, Ульяновская и Ростовская области, а также Татарстан), то почти всегда компаниям предоставлялась качественная готовая инфраструктура (на которую, в частности, пошел кредит Внешэкономбанка в Калужской области).

Проблема качества инфраструктуры, по нашему убеждению, сохранит за собой первенство и дальше. Очевидно, что это потребует существенных финансовых вложений, а вот с деньгами у регионов как раз – не очень.

В нынешней ситуации сколько-нибудь заметные траты на развитие могут себе позволить себе лишь считанное число территорий -- более 60% региональных бюджетов уже исполняется с дефицитом. По итогам 9 месяцев 2013 года суммарные налоговые поступления в номинальном выражении выросли на 1,5%, что с учетом инфляции означает спад. А поступления ключевого для субъектов федерации налога на прибыль сократились и в номинальном исчислении – причем сразу на 12%. В итоге по доле налога на прибыль в доходах регионы уже близки к ситуации 2009 года, а доля НДФЛ в структуре доходов региональных бюджетов достигла своего максимума с начала 2000-х годов – этот формальный рост стал возможен лишь на фоне падения сборов всех прочих поступлений.

Существенное отличие от ситуации 2009 года состоит в том, что сокращение поступлений по налогу на прибыль для российских регионов впервые совпало с сокращением безвозмездных поступлений из федерального бюджета.

Более драматичные отличия, с нашей точки зрения, произошли в структуре расходных обязательств субъектов федерации. Доля расходов на трудно сокращаемые социальные статьи бюджета (образование, здравоохранение, соцполитику, культуру и спорт) – самая высокая с начала 2000-х годов. Ключевым фактором роста, который произошел преимущественно в межкризисный период, стали расходы на образование, их доля выросла с 21 в 2008 году до 28% в году нынешнем.

На этом фоне урезанию уже подверглись расходы на ЖКХ, чья доля сократилась с 16 до 9% за последние 6 лет. Доля расходов на нацэкономику (под таким названием в бюджетах проходят госинвестиции) пока сохраняется, но это явно не надолго, поскольку инвестиционные программы крупнейших российских регионов на 2014 год уже секвестированы. К примеру, инвестпрограмма Москвы на 2014 год сокращена на 17%, Санкт-Петербурга – на 15%.

Источником финансирования инфраструктуры, необходимой для привлечения инвесторов, очевидно, не может служить и наращивание регионами долгов. В период с 2007 по 2012 год соотношение долгов к собственным (т.е. без трансфертов из центра) доходам бюджета субъектов выросло с 19% до 21%, а число регионов, где уровень долга превышает половину собственных доходов увеличилось в 7 раз – до 14 регионов. Важна и смена целей, на которые берет займы большинство субъектов РФ: до кризиса 2009 года значительная часть кредитов шла как раз на инвестиционное развитие (пример Калуги и Татарстана особенно показателен), сейчас же ключевая цель – покрытие текущих расходов.

Профинансировать развитие региональной инфраструктуры за счет федеральных средств судя по всему также не удастся. Федеральный бюджет, как уже было сказано выше сокращает трансферты регионам, в том числе инвестиционные субсидии.

Таким образом, регионам придется как минимум пару лет жить в условиях дефицита финансовых ресурсов – как собственных, так и внешних (федерального центра и крупных госкорпораций, которые сокращают свои инвестиционные программы на следующий год).

В такой ситуации нужны точечные меры поддержки инвестиционной деятельности и развития локальной инфраструктуры, ориентированные на конкретного инвестора на падающем рынке.

Прежде всего, речь идет о схемах государственно-частного партнерства, которые должны активизироваться в следующем году после принятия федерального закона. Благо региональная нормативная база в сфере ГЧП создана уже практически везде. Должны окончательно заработать и региональные инвестиционные фонды, которые планировалось создать в субъектах до конца этого года.

Особые надежды возлагаются на развитие региональных индустриальных парков, которые с 2014 года могут получить финансовую поддержку по линии Минпромторга в рамках госпрограммы «Развитие промышленности и повышение ее конкурентоспособности». Хорошим подспорьем для инвесторов, желающих иметь перечень потенциальных площадок для вложений станет формирование Стандарта индустриального парка, где будет зафикисирован четкий перечень условий, которым настоящий современный индустриальный парк отличается от «подрумяненной» промзоны брежневских лет рождения.

Позитивное влияние на инвестиционную привлекательность регионов продолжит оказывать также внедрение регионального инвестиционного стандарта Агентства Стратегических Инициатив. Сейчас стандарт внедряется уже во всех регионах страны, порядка трети регионов завершат его внедрение к 1 января 2014 года. Благодаря работе АСИ в регионах создано около 60 корпораций развития, призванных активно завлекать инвесторов на свою территорию. Однако в условиях финансового дефицита чисто институциональные меры могут не сработать. Более действенной с нашей точки зрения может оказаться новая инициатива АСИ: упрощение процедур разрешения на строительство и подключения доступа к электросетям в регионах.

В любом случае в следующем рейтинге мы увидим увеличение инвестиционных рисков в большинстве регионов. Успех в конкуренции для инвесторов в ближайшие годы обеспечит сочетание институциональных мер и вложений в локальную инфраструктуру регионов. С этой точки зрения преимуществами обладают: Ленинградская, Липецкая, Калужская, Свердловская, Ульяновская и Ростовская области, а также Республика Татарстан.

Остальным субъектом придется очень сильно побороться за потенциального инвестора.